«O puerta grande o enfermería». Esto es lo que debió pensar Ana Patricia Botín cuando decidió el 15 de enero de 2019 echarse para atrás en el fichaje de Andrea Orcel como nuevo consejero delegado de Banco Santander. La contratación del banquero italiano era un golpe de mano que, comparándolo con el mundo del fútbol, sería como si el Real Madrid fichara de una tacada a Kilian Mbappé y a Erling Haaland de una tacada.

El sector financiero mundial sufrió un terremoto cuando se anunció el fichaje el 25 de septiembre de 2018. Banco Santander iba muy en serio porque contratar a Andrea Orcel no era cualquier cosa. La propia Ana Patricia Botín afirmó que «la experiencia internacional de Andrea Orcel y su conocimiento estratégico del negocio de banca comercial fortalecen al equipo del banco y nos ayudará a continuar ejecutando nuestra estrategia, cuyo objetivo es ser el mejor banco comercial».

La propia entidad afirmó que «Orcel aporta experiencia después de casi 20 años trabajando estrechamente con Santander. Su perfil internacional y conocimiento en banca comercial fortalecen al Grupo para acelerar su digitalización y la creación de una plataforma abierta, única y global de servicios financieros».

Sin embargo, todo eso se rompió apenas cuatro meses después. Santander anunció que renunciaba al fichaje, sin dar más explicación que era «inaceptable hacer frente al coste de contratar a una persona, aunque sea de este nivel y esta trayectoria, a la luz de los valores de la entidad».

Esta versión oficial no se la creyó nadie en el sector. Un profesional como Andrea Orcel no se hubiese prestado jamás a hacerse la foto con Ana Patricia Botín y José Antonio Álvarez si no hubiera cerrado previamente un acuerdo económico con UBS y con el Santander.

Orcel demandó a la entidad presidida por Ana Patricia Botín y ya ha ganado en dos ocasiones, por más que desde el Santander presuntamente le amenazaran con el ya famoso «el Santander sólo pierde en los tribunales españoles los casos que quiere». El caso era tan claro que ni siquiera la influencia y las estratagemas de los «abogadioses» que trabajan tanto para el banco como para su presidenta han podido evitar la condena.

Sin embargo, la sentencia de la Audiencia Provincial de Madrid es la gota que colma el vaso de los escándalos de Banco Santander desde que Ana Patricia Botín es presidenta, puesto que desde septiembre de 2014, el valor en bolsa de la entidad se ha reducido en un 55,06% y ha llegado, durante meses, en un 75%.

Esto afecta a los accionistas minoritarios pero, sobre todo, a los grandes fondos y bancos extranjeros que controlan realmente al Santander. Por esta razón no es ningún secreto de que, en privado, estas grandes corporaciones se están quejando constantemente a los distintos supervisores sobre la gestión de Ana Patricia Botín. Lo que los minoritarios no entienden es cómo cuando llegan las juntas de accionistas, esos grandes fondos y bancos no provocan una remoción del consejo y pasan a controlar al Santander.

Presunta manipulación Juntas de Accionistas

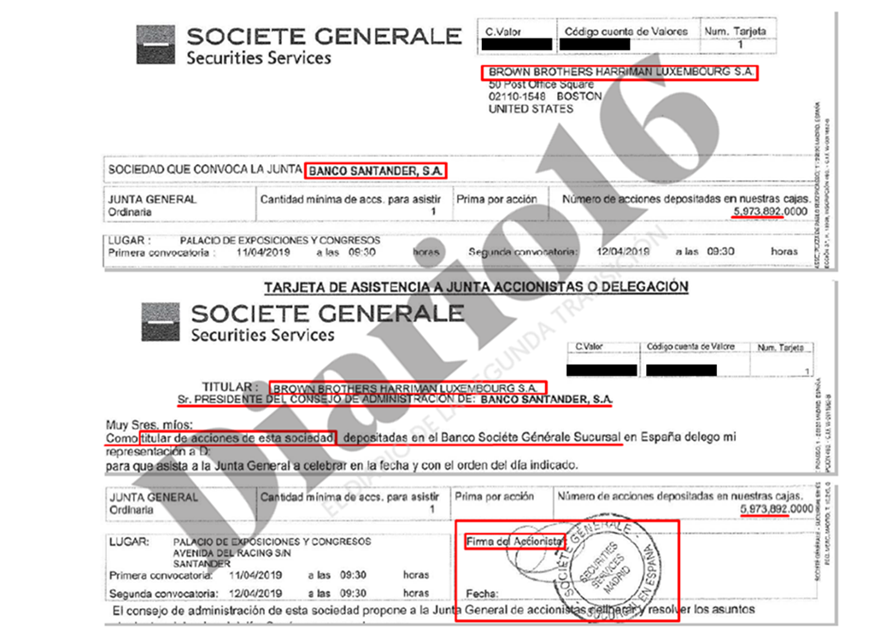

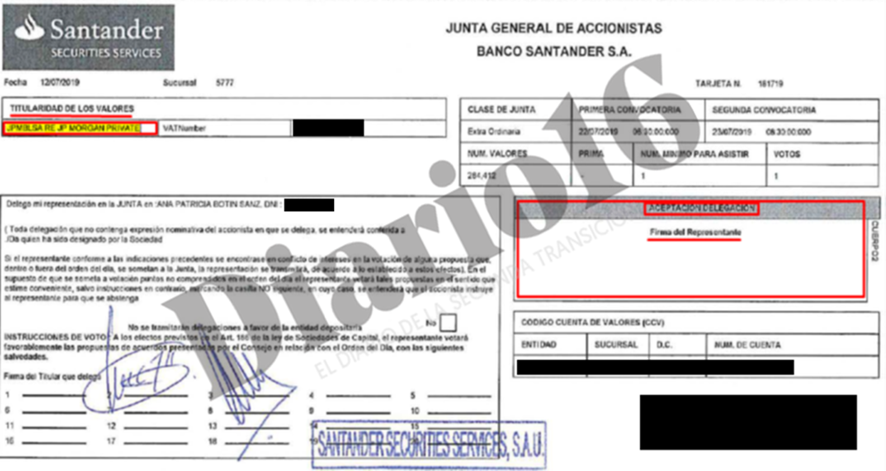

Tal vez, la respuesta a esta pregunta se encuentre en la demanda interpuesta por el accionista y abogado Eduardo Martín-Duarte, en la que denunció tanto al Santander como a Ana Patricia Botín por la presunta manipulación de las juntas de accionistas. En la documentación presentada en dicha causa se podían comprobar distintas irregularidades en las delegaciones a la presidenta de la entidad, irregularidades que alcanzaban hasta a esos fondos y bancos custodios.

«las acciones de Brown Brothers Harriman aparecen delegadas con la firma del depositario Societe Generale en vez de la de Brown Brothers Harriman o el `beneficial owner´ y sin acreditar las instrucciones de voto recibidas ni de su titular ni las autorizaciones o poderes que facultan a Societe Generale a delegar», afirma el recurso.

En otros casos, como las delegaciones de Six Sis AG, de Caceis Bank o JP Morgan «aparecen delegadas con la firma del depositario Santander Securities Services en vez de por el titular de las acciones y sin acreditar las instrucciones de voto recibidas de los titulares o de Six Sis AG, Caceis Bank o JP Morgan, ni las autorizaciones o poderes que le facultan a delegar», afirma el documento.

Además de que ninguna de todas estas delegaciones no está firmada, la de uno de los bancos señalados en el recurso es el de, precisamente, uno de los principales accionistas de Banco Santander: The Bank of New York Mellon, quien en el documento remitido al Santander manifiesta con claridad que no garantiza la autenticidad de las firmas ni asume ninguna responsabilidad sobre la legalidad de las delegaciones.

En las pruebas presentadas no aparece la fecha en que fueron recibidas para determinar si lo hicieron con la antelación requerida por las normas internas del Santander, 72 horas antes de la primera convocatoria. Tampoco aparecen las autorizaciones o poderes de los titulares beneficiarios -`beneficial owners´- ni sus instrucciones, tal y como exige la Ley de Sociedades de Capital. Con estas pruebas, el accionista demandante reclamó que «todas las delegaciones son nulas».

Todas estas pruebas no fueron, presuntamente, tenidas en cuenta por el juez Andrés Sánchez Magro en la sentencia que daba la razón al Santander y a Ana Patricia Botín, sentencia que está recurrida.

Cum-Ex

El escándalo de los dividendos Cum-Ex fue catalogado por el diario francés Le Monde como «el robo del siglo» y ahí también está supuestamente implicado Banco Santander. El mecanismo del fraude operaría a través de la compra «a corto» de acciones de empresas cotizadas en periodos próximos al reparto de dividendos. Los presuntos defraudadores concertados entre si ejecutarían, en un breve periodo de tiempo, multitud de transacciones de compra y venta de un gran volumen de las mismas acciones de manera que aparentaría varios titulares de las acciones al mismo tiempo, que obtendrían certificados fiscales con los que reclamarían varias veces la misma devolución de impuestos que sólo habían sido pagados una vez.

Según la investigación, Santander ejecutó a través de su filial en Reino Unido (Abbey National Treasury Services) infinidad de operaciones por las que cobraba importantes comisiones y se embolsaba parte de las ganancias del presunto fraude, según indican las declaraciones de testigos ante la fiscal de Colonia, que también han manifestado que el Santander en Londres era el mayor vendedor a corto y que la misma transacción de compra de acciones se aprovechaba para realizar varias solicitudes de devolución de impuestos. Las operaciones investigadas por la Justicia alemana van desde el año 2007 hasta el 2011, es decir, que durante unos meses se dieron bajo la responsabilidad de Ana Patricia Botín como presidenta de la filial del Santander en el Reino Unido.

La presunta relación de la entidad presidida por Ana Patricia Botín con el fraude sería directa ya que, además de ejecutar las compras de acciones «a corto» también facilitaban la financiación para esas compras por lo que llegaban a cobrar un porcentaje del dividendo en vez de una simple comisión.

El conjunto de indicios de la investigación contra el Santander, con la concesión de financiación multimillonaria a los defraudadores para la compra de acciones con complicadas «due diligence» de los prestatarios, las compras «a corto» de millones de euros ejecutadas por el Santander y el cobro de comisiones y reparto de un porcentaje de los dividendos netos, han llevado a la fiscalía alemana a considerar que la alta dirección de la entidad santanderina podría estar al corriente de la trama de evasión fiscal.

Uno de los testigos, abogado que fue mano derecha del asesor fiscal cerebro del fraude fiscal (Hanno Berger), ha denominado a la trama como «crimen organizado con trajes de banquero» y en la que estaba «involucrada toda una industria compuesta por una red de banqueros, asesores fiscales, abogados e inversores».

La fiscal jefe de Colonia, Anne Brorhilker, tras cinco años de investigación solicitó a laFiscalía Anticorrupción de Madrid que se registrase la Ciudad Financiera del Santander en Boadilla. Sin embargo, el fiscal español Luis Rodríguez Sol se negó a ello y tan sólo remitió un requerimiento escrito al banco que fue despachado con una simple contestación de cuatro páginas y varios documentos adjuntos. El fiscal español tras la negativa a ejecutar el registro, y después de 14 años en la Fiscalía Especial contra la corrupción y la criminalidad organizada, ha sido nombrado juez de enlace en Roma.

Pese a la negativa al registro de la sede del Santander, la fiscal alemana no se amedrentó y comunicó a la entidad cántabra la apertura de una investigación penal por su presunta intervención en el fraude que afectaría a empleados y altos responsables del Santander, entre ellos a Stephen Woodhead, jefe del departamento de «short term equity trading» en Londres. La acusación de la fiscalía mantendría que, dada la magnitud de las transacciones y préstamos concedidos para ejecutarlas, el fraude debía ser conocido necesariamente por la alta dirección del banco.

Sentencias desfavorables fuera de España

Además de la sentencia de la Audiencia Provincial de Madrid que da la razón a Andrea Orcel, en los últimos meses se han dictado otras decisiones judiciales fuera de España que dejan al Santander en muy mal lugar, porque se trata de estafas, graves fallas en la detección del blanqueo de capitales o de delitos contra los derechos de los trabajadores.

En México, se ha dictado sentencia firme en un caso en el que tres hermanas de una de las principales familias del país descubrieron que otro hermano había falsificado la firma de su padre para vaciar un fideicomiso sin que el Santander actuara.

Las tres hermanas denunciaron al banco presidido por Ana Patricia Botín por permitir la sustracción ilegal de la herencia de su padre porque la entidad no cumplió con la diligencia debida a la hora de verificar las firmas. Un tribunal de primera instancia determinó en su sentencia que «la inobservancia de deberes fundamentales de la Fiduciaria demandada -Santander- que incurrió en la falta de cercioramiento y omitió tomar las medidas que tanto legalmente como en términos de sus políticas internas correspondía, a fin de verificar la recepción, verificación, procedencia y autenticidad de las cartas de instrucción por medio de las cuales se dispuso del Patrimonio Fideicomitido».

El Santander recurrió, pero su recurso fue inadmitido por ser notoriamente improcedente. Ante este revés, el banco presidido por Ana Patricia Botín intentó que no se ejecutara la sentencia. Ahí comenzaron a intentar meter presión, como suelen hacer en España. Primero se dirigieron a la Asociación de Banqueros de México, pero subieron las apuestas con reuniones incluso con el propio presidente Andrés Manuel López Obrador, algunas de las cuales con la presencia de la propia Ana Patricia Botín y el futuro consejero delegado, Héctor Grisi. El Santander también tuvo diferentes encuentros con la Fiscalía General de la República para intentar la no ejecución de la sentencia. Nada les funcionó. Imagínense el shock en los despachos del Paseo de la Castellana de Madrid: «esto en España no nos pasa…» .

El total de la condena han sido más de 1.300 millones de dólares y el banco cántabro intentó, incluso, que el hermano que falseó las firmas presentara un recurso para invalidar el procedimiento, iniciar uno nuevo y, de esta manera, eludir la ejecución de la sentencia.

El nivel de «marrullería» del Santander ha llegado a «modo Dios» cuando, al ver que no podrían frenar la ejecución de la sentencia, la entidad presidida por Ana Patricia Botín se ha querellado contra los magistrados por «sucumbir al poder económico mayor».

En Reino Unido, la Autoridad de Conducta Financiera (FCA, por sus siglas en inglés) impuso al Santander una multa de 107,8 millones de libras (124,9 millones de euros) por graves y persistentes lagunas en los controles de blanqueo de capitales.

En concreto, según el documento de la FCA, al que Diario16 ha tenido acceso, entre el 31 de diciembre de 2012 y el 18 de octubre de 2017, Santander no supervisó ni administró adecuadamente sus sistemas de control de blanqueo de capitales (ALD, por sus siglas en inglés), lo que afectó significativamente la supervisión de cuentas de más de 560.000 clientes comerciales.

«Santander contaba con sistemas ineficaces para verificar adecuadamente la información proporcionada por los clientes sobre el negocio que estarían realizando. El banco tampoco supervisó adecuadamente el dinero que los clientes les habían dicho que pasaría por sus cuentas en comparación con lo que realmente se estaba depositando», afirma la FCA.

Por otro lado, la Autoridad de Supervisión Financiera de Noruega (Finanstilsynet) impuso una multa de 14,1 millones de euros tras detectar «deficiencias generalizadas» en el cumplimiento de los requisitos básicos de las normas sobre blanqueo de capitales.

La imposición de esta multa contrasta con lo sucedido en España en casos de blanqueo de capitales en los que el Santander estaba implicado, en los que, como no podía ser de otro modo, la Justicia decidió el sobreseimiento de la causa a pesar de la existencia de informes periciales del Banco de España que demostraban que sí se había producido ese blanqueo.

Sentencia del TJUE

Banco Santander se jugaba más de 1.000 millones de euros en pérdidas en Polonia por la comercialización de hipotecas multidivisa. El regulador de los mercados polaco propuso en el año 2021 convertir toda la cartera de créditos a zlotys, que incluiría también la liquidación retrospectiva de hipotecas en francos suizos como préstamos en la moneda polaca.

El banco presidido por Ana Patricia Botín afirmó entonces que intentaría llegar a acuerdos con sus clientes en la primera mitad de 2021.

Los préstamos en moneda extranjera, y especialmente las hipotecas en francos suizos, son un factor de riesgo importante para los bancos polacos, como lo ha sido para los españoles con las hipotecas multidivisas, que se enfrentan a un mayor número de demandas por parte de los titulares de hipotecas en francos.

Las entidades financieras polacas vendieron préstamos en francos hace más de una década para aprovechar las bajas tasas de interés suizas, pero luego se enfrentaron a reembolsos cada vez mayores cuando el zloty se debilitó drásticamente frente a la divisa helvética.

El Tribunal de Justicia de la Unión Europea (TJUE) dictó en septiembre de 2022 una sentencia, a la que Diario16 ha tenido acceso, que va en contra de los intereses del Santander y que abocaría a la entidad presidida por Ana Patricia Botín a hacer frente a pérdidas.

El TJUE, en su sentencia, ha recordado que la posibilidad excepcional de sustituir una cláusula abusiva anulada por una disposición nacional con carácter supletorio está limitada a los supuestos en los que la eliminación de la cláusula abusiva obligue al juez nacional a anular el contrato en su totalidad, dado que esto expone al consumidor a consecuencias especialmente perjudiciales.

Por consiguiente, según el TJUE, la Directiva no permite que se aplique una jurisprudencia nacional según la cual el juez nacional, tras declarar la nulidad de una cláusula abusiva contenida en un contrato celebrado con consumidores que conlleva la nulidad del contrato en su totalidad, puede sustituir la cláusula abusiva anulada por una disposición de Derecho nacional de carácter supletorio, aun cuando el consumidor se oponga a tal solución.

De igual modo, la Directiva no permite sustituir una cláusula abusiva anulada por una interpretación judicial, porque los jueces nacionales están obligados únicamente a dejar sin aplicación la cláusula contractual abusiva, sin estar facultados para modificar el contenido de dicha cláusula.

El pasado mes de agosto, según publicó VozPópuli, el Santander alertó a la Unión Europea sobre el impacto para su filial polaca de una sentencia desfavorable del TJUE, es decir, un modo de presión a la Unión Europea para evitar esas pérdidas que, según distintos analistas, podrían alcanzar, una cifra superior a la dada por el regulador de los mercados polacos y llegar a superar los 1.900 millones de euros. Santander, de momento, sólo tiene provisionados 600 millones para este asunto.

Esto es sólo una pequeña parte de lo que ha venido ocurriendo durante la gestión de Ana Patricia Botín. Pequeños y grandes accionistas están insatisfechos y no dudan en alertar constantemente a las autoridades españolas y de la Unión Europea. Sin embargo, nadie hace nada. Sin embargo, sólo con una mínima parte de lo sucedido, y tras la sentencia de ayer de Andrea Orcel, de cuyo cese es única responsable la presidenta del banco, no tiene más remedio que presentar su dimisión inmediata o que las autoridades supervisoras la cesen de su cargo. Así que, la jugada con el banquero italiano ha terminado en la enfermería.