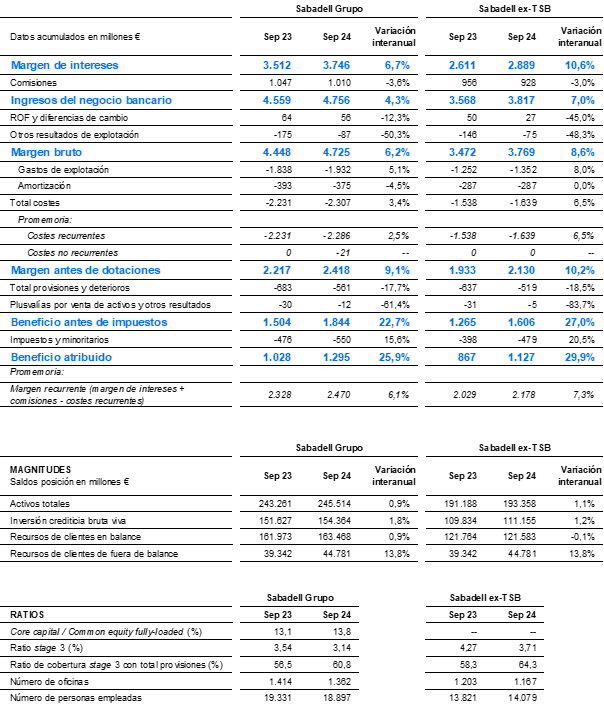

El Grupo Banco Sabadell ganó entre enero y septiembre un 25,9% más que en el mismo periodo del año anterior, incremento que le permitió alcanzar la cifra récord de beneficio de 1.295 millones de euros y prácticamente igualar en solo nueve meses la cifra de todo 2023.

La entidad demuestra de nuevo su fuerte capacidad de generación de beneficios y de capital de forma recurrente, principalmente gracias al buen comportamiento del margen de intereses, al incremento de volúmenes de inversión en empresas, pymes y particulares, así como a la positiva evolución de la calidad de activos, que ha conducido a una reducción de las provisiones y a una mejora del coste de riesgo total.

Como consecuencia de este nivel de beneficios, la entidad ha elevado su rentabilidad RoTE en 296 puntos básicos en términos interanuales, hasta situarse en el 13,2% a cierre de septiembre. En lo que va de ejercicio, Banco Sabadell ha mejorado su RoTE en 174 puntos básicos, después de cerrar 2023 en el 11,5%.

El consejero delegado de Banco Sabadell, César González-Bueno, ha destacado que “continúa la buena evolución de todas las unidades de negocio del banco, gracias al compromiso e involucración de todos los equipos. Estamos en niveles de beneficio récord, creciendo en volúmenes y apoyando la inversión de familias, pymes y empresas”.

González-Bueno ha añadido que se observa “un trimestre más una mejora de la rentabilidad y la solvencia, lo que apoya la creación de valor para los accionistas de forma recurrente y el proyecto en solitario de Banco Sabadell”.

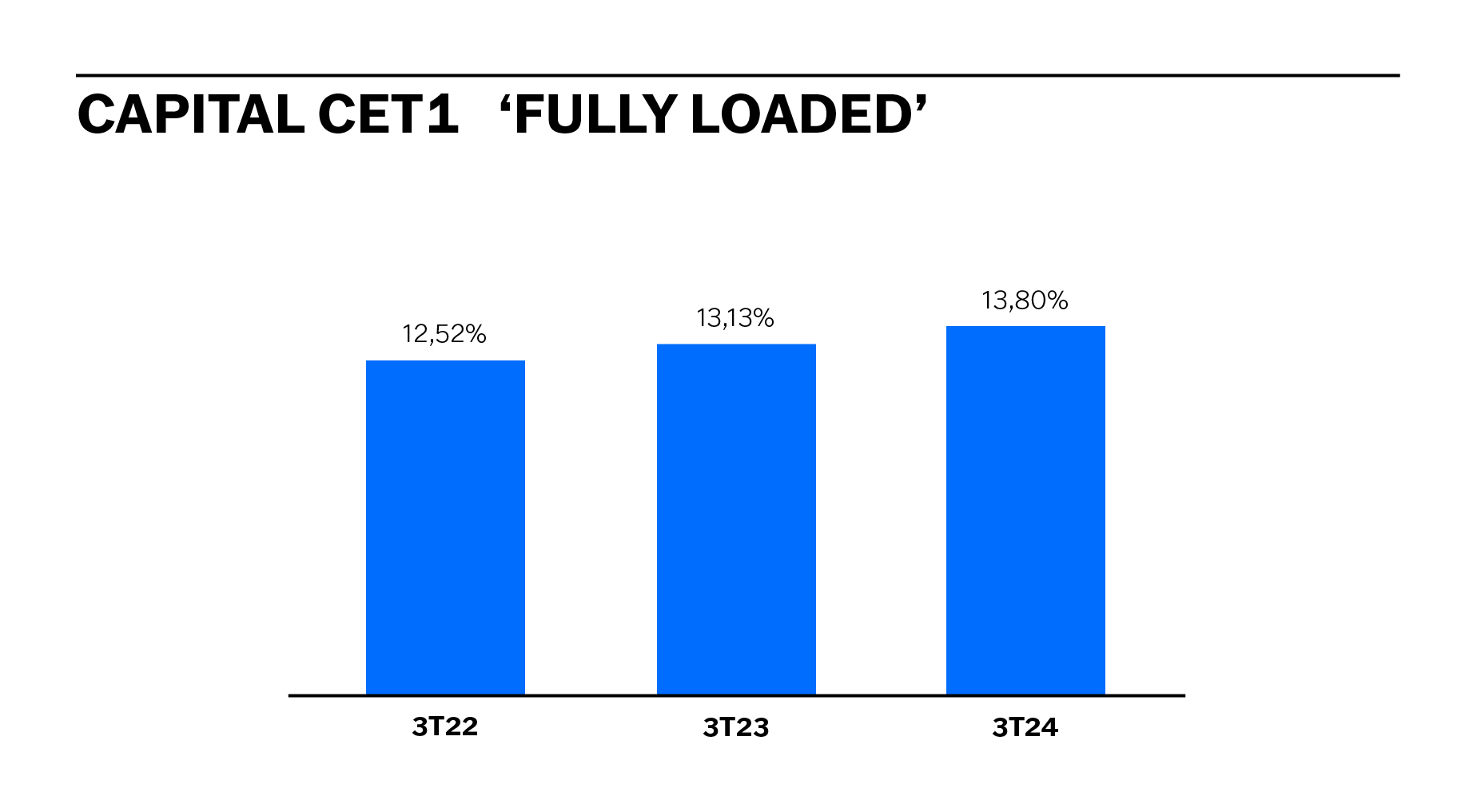

Por su parte, el director financiero, Leopoldo Alvear, ha subrayado “la capacidad demostrada por el Grupo para seguir generando capital de forma orgánica”, recordando que Banco Sabadell ha sumado 59 puntos básicos de CET1 en tan solo nueve meses teniendo en cuenta un pay-out del 60%, lo que representa una rentabilidad por dividendo (dividend yield) del 9%.

Alvear ha recalcado también que la entidad “cuenta cada vez con una mejor calidad de activos, lo que reduce la necesidad de hacer dotaciones y mejora el coste de riesgo tanto a nivel trimestral como interanual”. “En resumen, tenemos un balance sólido, y un crecimiento robusto y sano, que nos permite tener muy buenas perspectivas para los próximos ejercicios”, ha remarcado.

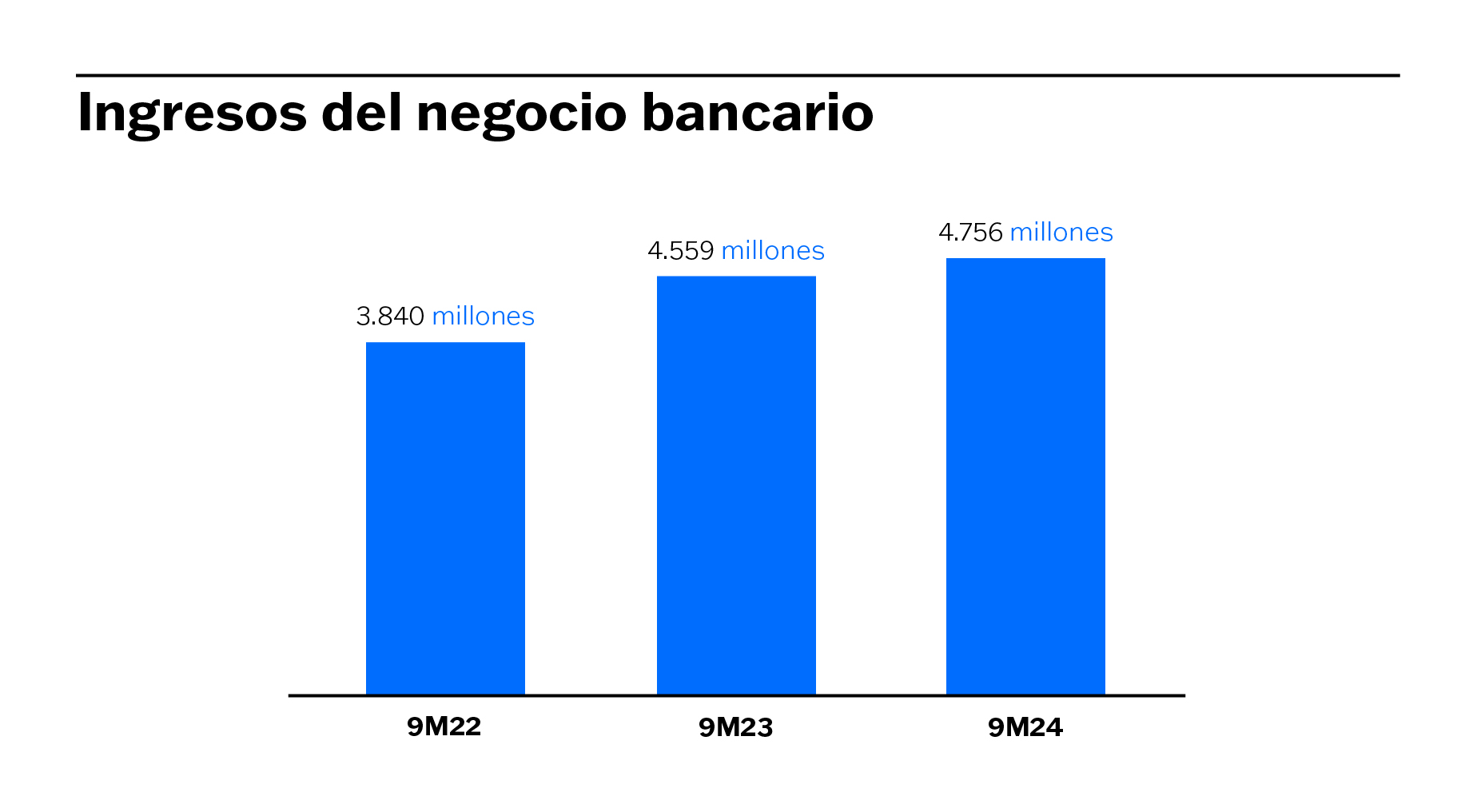

Positiva evolución del negocio bancario

En el periodo comprendido entre enero y septiembre, destaca la evolución del margen de intereses, que ascendió hasta los 3.746 millones de euros tras crecer un 6,7% interanual, impulsado principalmente por un mayor rendimiento del crédito y un alza de los ingresos de la cartera de renta fija; a la vez que las comisiones netas se situaron en 1.010 millones de euros, con un descenso del 3,6% interanual, manteniéndose dentro del rango previsto.

Fruto de ello, los ingresos del negocio bancario (margen de intereses más comisiones netas) se elevaron hasta los 4.756 millones de euros entre enero y septiembre de 2024, un 4,3% más en términos interanuales.

Los costes totales se colocaron en 2.307 millones de euros en los nueve primeros meses del año, lo que representa un incremento del 3,4% interanual tras anotar gastos de reestructuración de TSB. Los costes recurrentes, que no tienen en cuenta elementos extraordinarios, suben un 2,5% interanual, también en línea con las previsiones.

De este modo, el margen recurrente (margen de intereses más comisiones menos costes recurrentes) creció un 6,1% interanual, hasta situarse en 2.470 millones de euros a cierre de septiembre, mientras que la ratio de eficiencia mejoró 2,3 puntos porcentuales frente al mismo periodo del ejercicio precedente, hasta colocarse en el 48,6% en el tercer trimestre de 2024.

La evolución de la cuenta de resultados se vio también impulsada por la reducción de las provisiones totales, que disminuyeron un 17,7% interanual, hasta 561 millones de euros en septiembre. Este descenso se apoya, principalmente, en la mejora del perfil de riesgo de crédito en todos los segmentos del Grupo Banco Sabadell y en las menores dotaciones realizadas para inmuebles.

Banco Sabadell registró de esta forma una nueva mejora del coste de riesgo del crédito, que ya se sitúa en 31 puntos básicos a cierre de septiembre. El coste de riesgo total del Grupo se apuntó igualmente a esta tendencia de mejora y se coloca en 44 puntos básicos al término del tercer trimestre del año.

Fuerte actividad en empresas y particulares

El crédito vivo de Banco Sabadell presentó un crecimiento del 1,8% interanual hasta septiembre, con un saldo de 154.364 millones de euros, donde destaca fundamentalmente el incremento del crédito a empresas, pymes y particulares.

La producción de crédito a empresas en España, es decir, la financiación a medio y largo plazo más las líneas de crédito, ascendió a 11.413 millones de euros entre enero y septiembre, lo que supone un incremento del 26% con respecto al mismo periodo del año anterior.

Asimismo, la actividad hipotecaria continuó demostrando su resiliencia trimestre a trimestre, al crecer un 34% en los nueve primeros meses del ejercicio, hasta 3.126 millones de euros. Solo en el tercer trimestre, se concedieron hipotecas por 1.618 millones, lo que equivale a un 82% más frente al mismo periodo de un año antes y un 8% con respecto al trimestre inmediatamente anterior, pese al efecto estacional que provoca el mes de agosto. El 91% de las hipotecas concedidas en este periodo ha sido a tipo fijo y ya el 65% del stock es de esta modalidad, lo que hace que sea reducida la sensibilidad de Banco Sabadadell a las subidas o bajadas de los tipos de interés.

La concesión de crédito al consumo continúa registrando una tendencia positiva, al experimentar un alza del 17% entre enero y septiembre respecto al mismo periodo del año anterior, tras concederse 1.856 millones de euros. El porcentaje de préstamos al consumo preaprobados asciende ya al 91% en el tercer trimestre.

También se apunta a un comportamiento al alza la facturación de tarjetas, que avanzó a un ritmo del 7% interanual, hasta 18.470 millones de euros a cierre de septiembre, con más de 557 millones de transacciones en nueve meses. En esta línea, el volumen de las operaciones realizadas con TPVs se incrementó un 9%, hasta 44.782 millones de euros. Los datáfonos de Banco Sabadell registraron 1.358 millones de transacciones entre enero y septiembre de este año, un 13% más que en el mismo periodo del ejercicio precedente.

Mayor ahorro e inversión de clientes

Por el lado del pasivo, los recursos de clientes gestionados por Banco Sabadell, tanto dentro como fuera de balance, crecieron un 3,4% interanual, y a cierre de septiembre, totalizaban 208.249 millones de euros.

Concretamente, los recursos de clientes en balance ascendieron a 163.468 millones de euros en septiembre, lo que representa un crecimiento interanual del 0,9%, en tanto que los recursos de clientes fuera de balance se colocaron en 44.781 millones de euros en el mismo periodo, lo que implica un alza del 13,8% interanual.

Los recursos de clientes en productos de ahorro e inversión en España se elevaron en 2.600 millones de euros en el trimestre, hasta 63.200 millones de euros.

Por su parte, los activos totales del Grupo se situaron en 245.514 millones de euros, lo que representa una mejora del 0,9% interanual, a pesar de la devolución de la totalidad de la TLTRO.

Calidad crediticia al alza

El balance prosigue su senda de mejora tanto en términos de liquidez como en calidad crediticia. Así, la ratio loan to deposits -que muestra la proporción entre préstamos y depósitos- se situó en el 95,2% en el tercer trimestre del ejercicio, con una estructura de financiación minorista equilibrada; mientras que la LCR (liquidity coverage ratio) alcanzó el 209% a cierre de septiembre, con una cifra total de activos líquidos de 62.080 millones de euros.

El saldo de activos problemáticos se redujo en 775 millones de euros en los últimos doce meses, hasta cerrar septiembre en 6.155 millones de euros, de los que 5.283 millones son préstamos dudosos y 872 millones de euros son activos adjudicados.

La ratio de morosidad se situó en el 3,14% en septiembre, por debajo del 3,21% del trimestre anterior y que compara con el 3,54% del tercer trimestre del ejercicio precedente. El fortalecimiento de la calidad del balance se refleja también en un ascenso de la cobertura de activos problemáticos, que se situó en el 57,9% (+4 puntos interanuales). La cobertura de préstamos dudosos (stage 3) ascendió hasta el 60,8% (+4,3 puntos interanual) y la de los activos adjudicados se colocó en el 40,3% (+1,4 puntos interanual).

Sólida posición de solvencia

Cabe resaltar que la entidad continúa demostrando su capacidad para generar capital de manera orgánica. Al cierre del pasado mes de septiembre, la ratio CET1 fully-loaded se situó en el 13,8%, lo que implica un incremento de 32 puntos básicos en el trimestre y de 59 puntos básicos con respecto al cierre de 2023. Esta ratio, que se coloca muy por encima de los requerimientos mínimos prudenciales aplicables y que incorpora ya el pay-out del 60%, sitúa a Banco Sabadell en una clara posición de fortaleza. La ratio de Capital Total se colocó en el 18,84% a cierre de septiembre de 2024, y el MDA buffer se situó en 485 puntos básicos.

Compromiso con la capacidad de remuneración recurrente para los accionistas

Banco Sabadell ha subrayado su compromiso con la capacidad de remuneración recurrente para los accionistas gracias a la sólida generación orgánica de capital, de 59 puntos básicos hasta septiembre. Todo ello incluyendo ya una distribución del 60% de los beneficios (pay-out) y un crecimiento del libro del crédito del 3%.

Cabe recordar que Banco Sabadell tiene previsto entregar en tan solo 18 meses 2.900 millones de euros con cargo a los resultados de 2024 y 2025, lo que equivale a alrededor del 30% del valor de Banco Sabadell en Bolsa. Además, la entidad ha actualizado sus previsones de rentabilidad, que tiene previsto mantener por encima del 13% en 2024.

El pasado 1 de octubre, la entidad pagó un dividendo en efectivo de 8 céntimos por acción (429 millones de euros), lo que representaba apenas un 15% del total previsto para el periodo, en el que se abonarán al menos 45 céntimos por acción más.

TSB aporta 168 millones al Grupo

TSB completó el tercer trimestre de 2024 con un beneficio neto individual de 59 millones de libras, un 44,7% más en la comparativa trimestral, y de 138 millones de libras entre enero y septiembre, lo que equivale a un descenso del 9,5%. La contribución positiva a las cuentas del Grupo Banco Sabadell se elevó a 73 millones de euros en el tercer trimestre (+48,7% trimestral) y a 168 millones de euros (+4,3% interanual) en los nueve primeros meses de 2024.

La filial redujo un 13,4% su margen recurrente en la comparativa interanual, hasta situarse en 243 millones de libras entre enero y septiembre, si bien esta cifra se incrementó un 14,9% en comparación con el trimestre inmediatamente anterior, lo que refleja una tendencia positiva y de mejora. El margen de intereses descendió un 7% interanual, hasta 730 millones de libras, y las comisiones netas bajan un 11,6%, hasta 70 millones de libras.

Estos resultados del trimestre muestran una serie de elementos extraordinarios, entre los que se encuentran los costes de reestructuración y la sanción impuesta por la FCA, en cuya investigación se cooperó plenamente y se pusieron en práctica rápidamente las medidas de contingencia necesarias. Estos one offs previstos se han visto compensados por recuperaciones de seguros.

La actividad comercial en TSB se mantiene firme, lo que se refleja en un crecimiento del 24% interanual en la nueva concesión de hipotecas en los nueve primeros meses del año, lo que permite que el saldo de hipotecas en balance cierre plano (-0,2%) respecto a un año antes.

También te puede interesar