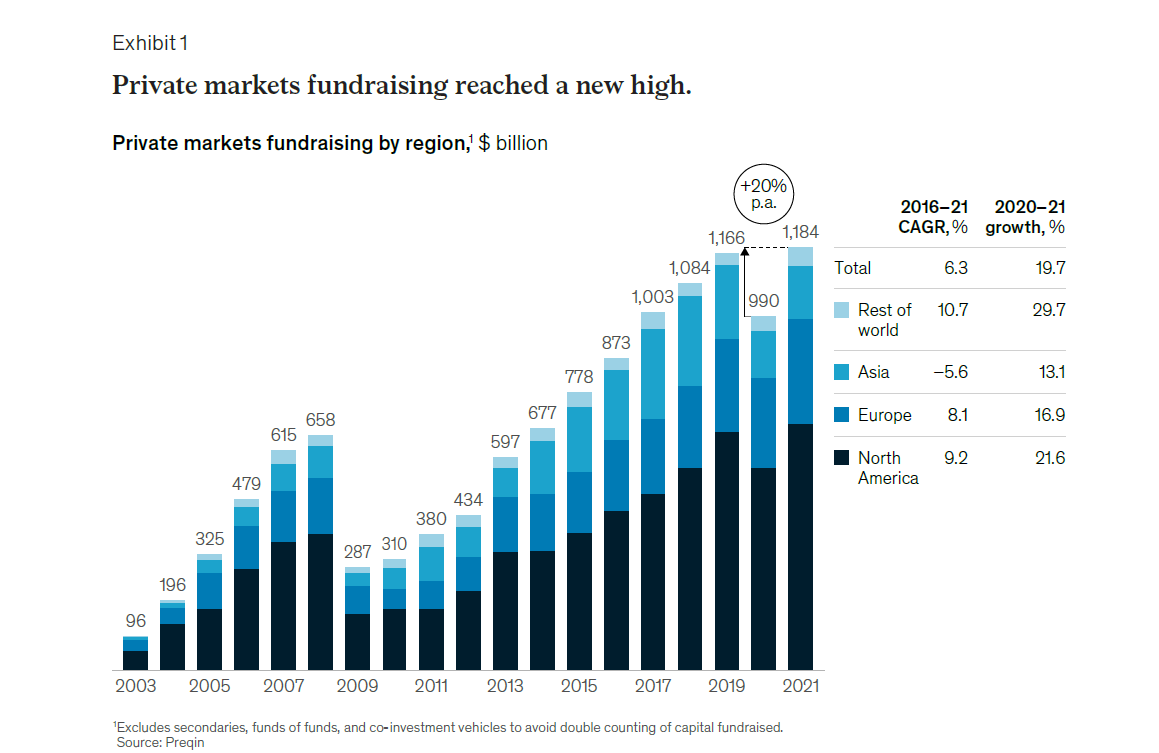

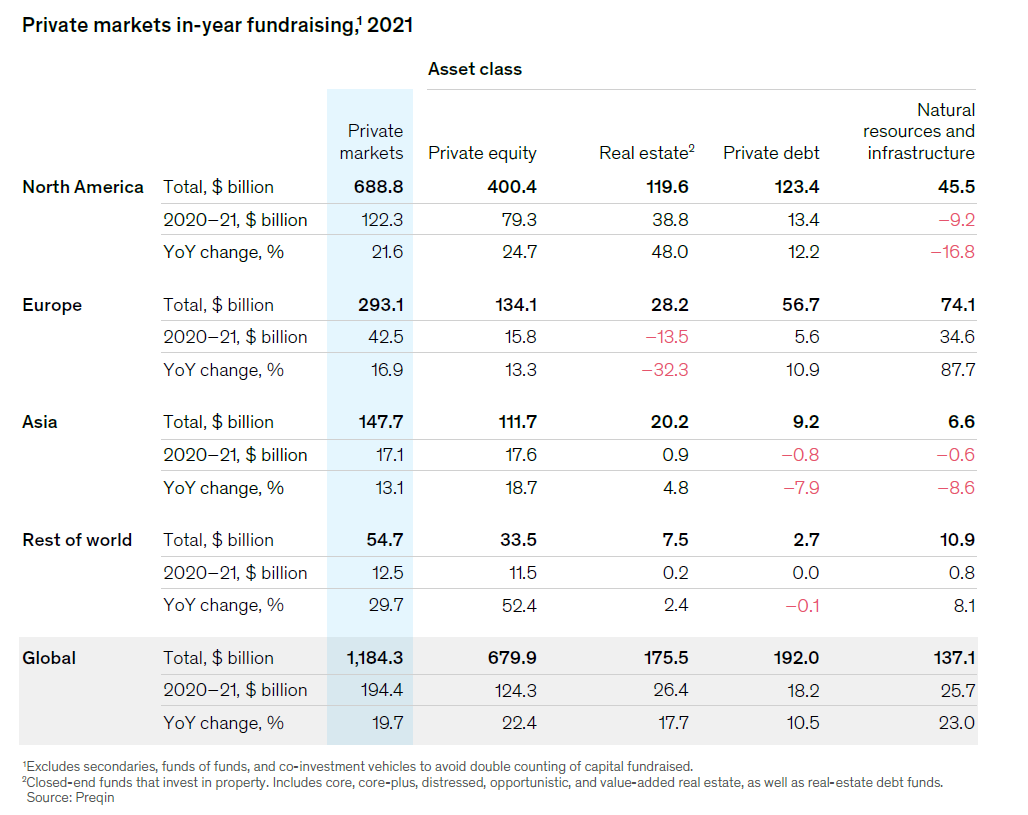

La inclinación por el riesgo de los inversores en mercados privados se recuperó durante 2022 tras la pandemia, de forma que las captaciones alcanzaron un récord de 1,2 billones de dólares (1,2 billones de euros), un 20% más que en 2021, según se desprende del informe: “Private markets rally to new heights”, elaborado por la consultora McKinsey & Company.

El informe, muestra que los mercados se recuperaron de las turbulencias provocadas por la pandemia para alcanzar nuevas dimensiones. La captación de fondos aumentó casi un 20% de un año a otro para alcanzar un récord de casi 1,2 billones de dólares; los inversores estuvieron más ocupados que nunca, desplegando más de 3,5 billones de dólares en todas las clases de activos; y los activos bajo gestión (AUM) crecieron hasta un máximo histórico de 9,8 billones de dólares en julio de 2021, frente a los 7,4 billones del año anterior.

Mercados privados en máximos

“En 2021, hemos visto cómo los mercados de capital privado se han recuperado en todos los ámbitos y la actividad de operaciones se ha disparado a niveles sin precedentes. La acumulación de procesos de venta en suspenso provocada por la pandemia en 2020 ha influido sin duda en el récord de este año. Sin embargo, el crecimiento sigue siendo impulsado por los inversores institucionales que aumentan sus asignaciones a los mercados de capital privado, con rendimientos mejores, para ayudar a cumplir con sus obligaciones a largo plazo", señaló Sebastián Giménez, socio de McKinsey.

El capital riesgo siguió impulsando el crecimiento mundial de los mercados privados. La captación de fondos repuntó en todas las regiones, y los totales mundiales quedaron apenas por debajo del máximo prepandémico establecido en 2019. Los activos gestionados alcanzaron los 6,3 billones de dólares (de nuevo un máximo histórico), impulsados principalmente por la revalorización de los activos dentro de las carteras. Con una TIR (tasa interna de retorno) agrupada del 27% durante los nueve primeros meses de 2021, el capital riesgo volvió a ser la clase de activos de los mercados privados con mayor rendimiento.

De estrategias defensivas a estrategias de mayor riesgo

En todas las clases de activos, los inversores cambiaron en general de estrategias defensivas a estrategias de mayor riesgo. Por ejemplo, esto fue evidente en el sector inmobiliario, en el que los inversores abandonaron las estrategias básicas y se decantaron por las oportunistas y de valor añadido, lo que supone un cambio de tendencia. El volumen de operaciones en el sector inmobiliario multifamiliar e industrial se disparó, respaldado por los cambios en la forma de comprar y en el lugar de residencia de los ciudadanos, pero el volumen de operaciones en oficinas y comercios también se recuperó.

“Los buenos resultados del capital riesgo continúan en todas las asset classes y, en particular, en el venture capital (VC). La consistencia de los resultados del VC a lo largo de los años ha sido notable. Los resultados del sector inmobiliario se han recuperado quizás más rápidamente de lo esperado tras un difícil año 2020 en el que los hábitos del consumidor cambiaron rápidamente. A largo plazo, cada vez hay más evidencia de que la escala importa de muchas maneras, y los fondos más grandes obtienen mejores resultados”, afirmó Tomeu Palmer, socio de McKinsey.

Deuda privada

La deuda privada es la única clase de activos que ha aumentado la captación de fondos cada año desde 2011, incluso durante la pandemia. En medio de un cambio radical en el mandato de la clase de activos, las infraestructuras y los recursos naturales alcanzaron máximos históricos en cuanto a captación de fondos y AUM, que superaron la marca del billón de dólares por primera vez.

Empresas de los mercados privados

El informe de este año también examinó cómo están evolucionando las empresas de los mercados privados. Los directores generales (GPs) y los directores de fondos (LGs) siguieron formalizando y ampliando los compromisos medioambientales, sociales y de gobernanza (ESG) en 2021: más de la mitad de la recaudación total de fondos se destinó a empresas con políticas ESG formales. Las principales empresas siguen realizando importantes inversiones en capacidades digitales y analíticas para aprovechar las economías de escala a medida que crecen.

A principios de 2022, ha surgido un nuevo conjunto de riesgos con el potencial de socavar el crecimiento y los resultados. La invasión de Ucrania por parte del gobierno ruso, el aumento de la inflación y de los tipos de interés, y los retos de la cadena de suministro y de la mano de obra ya están impulsando la volatilidad a los tres meses del nuevo año.