Para proteger los intereses de los depositantes que pudieran verse afectados por la intervención del Banco del Orinoco NV en Curazao, a la sazón beneficiario de su único accionista, la Superintendencia de Bancos de Panamá ordenó la liquidación forzosa del Allbank Corp, entidad financiera perteneciente al Grupo BOD que dirige Víctor Vargas.

El 8 de noviembre de 2019, Ricardo G. Fernández, Superintendente de Bancos de la República de Panamá adoptó esta medida después de que el Administrador Interino del banco presentó un informe en el que reveló la situación financiera, operacional y de gobierno corporativo del Allbank Corp que no admitía una posible resolución ni venta.

Aquí presentamos la Resolución SBP-0205-2019 emanada de la autoridad panameña, a objeto de que puedan conocerse los detalles de esta decisión.

El documento

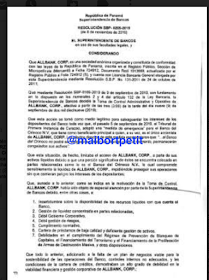

Explica en los considerandos la resolución, en primer lugar que el Allbank Corp es una sociedad anónima organizada y constituida de acuerdo a lo establecido en las leyes panameñas, inscrita en el Registro Público, Sección de Micropelícula (Mercantil), ficha número 724912, documento Redi Nº 1913669, actualizada a folio de igual número, la cual cuenta con Licencia Bancaria General otorgada por la Superintendencia de Bancos mediante resolución S.B.P. Nº 131-2011 de fecha 24 de octubre de 2011.

En segundo término se recuerda que a través de la resolución SBP-0169-2019 del 9 de septiembre de 2019, la SBP tomó el control administrativo y operativo del Allbank Corp que se hizo efectiva desde las 3 de la tarde de ese mismo día.

Se refiere que con esta medida se procuraba salvaguardar los intereses de los depositantes del banco luego de que el tribunal de Primera Instancia de Curazao adoptó el 5 de septiembre de 2019 una "medida de emergencia" para el Banco del Orinoco N.V. el cual tiene como beneficiario principal a quien, a su vez, es el único accionista de Allbank Corp. Los efectos directos de esta medida establecían que "(…) el Banco del Orinoco no podrá ser obligado a cumplir sus deudas y, por el momento, permanecerán congelados sus activos".

Explica la resolución que tal situación limitaba el acceso de Allbank Corp a algunos de sus activos líquidos en razón de que una porción significativa de estos se encontraban colocados en partes relacionadas como lo es el Banco del Orinoco N.V., lo cual compromete sensiblemente la liquidez de la entidad al impedirle proseguir sus operaciones sin que corran peligro los intereses de los depositantes.

La Superintendencia de Bancos de Panamá advirtió incertidumbre sobre la disponibilidad de los recursos líquidos con que cuenta el banco; la gestión de liquidez concentrada en partes relacionadas; débil gobierno corporativo; débil gestión de riesgos; cumplimiento normativo; cartera de préstamos de baja calidad y deficiente gestión de activos; debilidades en el cumplimiento del Régimen de Prevención de Blanqueo de Capitales, el Financiamiento del Terrorismo y el Financiamiento de la Proliferación de Armas de Destrucción Masiva, y otras disposiciones.

Alerta que tal panorama, así como la falta de un plan de negocios viable para la sostenibilidad de las operaciones de Allbank Corp, controles internos no adecuados y las condiciones de la cartera de créditos, demostraban un alto grado de debilidad en la viabilidad financiera y gestión corporativa del banco.

Por toda esta situación, la Superintendencia de Bancos tomó la decisión de tomar el control de Allbank Corp sobre la base de lo establecido en las causales 2 y 4 del artículo 132 de la Ley Bancaria que estipulan que el banco no puede proseguir operando sin que corran peligro los intereses de los depositantes y sobre el incumplimiento por parte de la institución bancaria de los requisitos exigidos por la SBP de acuerdo al artículo 130 de la misma Ley Bancaria.

Entretanto, la resolución señala también en el artículo 133 de la referida Ley Bancaria que el periodo de administración interina no debe exceder treinta días, salvo que por razones excepcionales y previa solicitud fundada del administrador, el superintendente decida extenderlo, lo cual no podrá ser por más de otros 30 días.

La SBP se remitió al comunicado de prensa emitido el 4 de octubre de 2019 por el Banco Central de Curazao, donde informó que a dicha fecha el Tribunal de Primera Instancia de Curazao declaró en quiebra a Banco del Orinoco N.V. (BDO) y consideró relevante que el referido ente (el Banco Central de Curazao) hubiera revocado su licencia bancaria el 2 de septiembre de 2019.

También resaltó la resolución el hecho de que se haya solicitado al tribunal, la adopción de una medida de emergencia, pedido al que accedió el 5 de septiembre dado que el Banco del Orinoco NV se había valido de documentación falsa para demostrar su posición financiera. En dicho comunicado se refería que mientras estaba vigente la medida de emergencia, el Banco Central constató que la posición financiera del Banco del Orinoco era deplorable, pues el supuesto patrimonio que presentaba al regulador y a los auditores parecía ser inexistente, por lo que estableció que los activos de la institución eran muy limitados, mientras que, por otro lado, sus deudas eran sustanciales.

La situación del banco

Se alerta a tener presente, tal como lo menciona la resolución SBP-0169-2019 de 9 de septiembre de 2019, que una porción significativa de los activos del Allbank Corp están presuntamente colocados en Banco del Orinoco en Curazao.

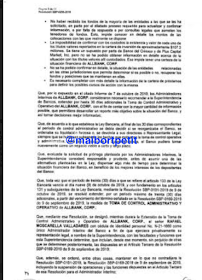

Se indica que a raíz de la orden de toma de control administrativo y operativo de Allbank Corp, los administradores interinos presentaron, el 7 de octubre de 2019, un detallado informe que daba cuenta de la situación financiera del banco, transacciones no procesadas, relaciones de servicios con terceros, sistemas operativos y administrativos y una serie de acotaciones y conclusiones a manera de consideraciones finales que describían la situación de la institución bancaria.

Se puntualizó que los administradores describieron que el Allbank Corp mantiene USD 177.9 millones en depósitos de clientes, de los cuales USD 63.3 millones corresponden a depósitos a la vista, USD 82.9 millones eran depósitos a plazo, USD 31.7 millones correspondían a depósitos de ahorros corrientes y USD 15 mil a depósitos de ahorro de navidad.

Dicho informe además añadía que la mayor proporción del activo estaba en colocaciones e inversiones que totalizaban USD 141.5 millones de los cuales, USD 107.3 millones correspondían a títulos valores que estaban en custodia en bancos y empresas relacionadas al grupo económico, USD 34.2 millones del total de inversiones estaban en colocaciones, de los cuales USD 12.7 millones eran depósitos a plazo fijo, (USD 10.7 millones se encontraban en bancos relacionados al grupo económico) y el resto, USD 21.5 millones en colocaciones a la vista, de los cuales USD 16.2 millones estaban colocados en bancos y empresas del mismo grupo económico.

La cartera de préstamo neta ascendía a USD 64.6 millones.

Los administradores interinos concluyeron que para el momento de elaborar el informe, no habían logrado completar el análisis de valor de los activos debido a que no habían recibido los fondos de la mayoría de las entidades a las que se les había solicitado, lo que impedía conocer en detalle los montos de las colocaciones de las realmente se disponía.

Tampoco habían podido confirmar con los custodios la existencia y valor de cada uno de los títulos valores reportados en la cartera de inversión de aproximadamente USD 107.3 millones. Se tenía un estimado de lo existente en el Banco del Orinoco y en el Plus Capital Market Inc., pero no había certeza de los títulos valores allí custodiados, lo que impedía conocer fidedignamente la situación financiera del Allbank Corp.

Igualmente no habían podido confirmar en detalle, la situación de las entidades relacionadas en las otras jurisdicciones para determinar si era posible o no, recuperar los fondos y posiciones que se mantenían en ellas.

También era absolutamente necesario completar con más detalle la información de la cartera de préstamos para definir los posibles cursos de acción con la misma.

La situación referida llevó a los administradores interinos del banco a recomendar a la Superintendencia de Bancos, extender por hasta 30 días adicionales la Toma de Control Administrativo y Operativo del Allbank Corp a objeto de que se recabara mayor información, de modo de poder desarrollar un reporte más objetivo sobre la situación de la institución y así tomar mejores decisiones.

La Ley Bancaria establece que en dichos 30 días se debe decidir si se procede a la reorganización del banco, si se recurre a la liquidación forzosa o se devuelve a sus directores o representante legal, esto último si se subsanan los hechos que motivan la toma de control operativa y administrativa para que a juicio de la SBP la institución pueda constituirse nuevamente en un negocio viable en el corto y largo plazo.

La Superintendencia de Bancos de Panamá estimó responsable y prudente, luego de evaluar la solicitud de prórroga formulada por los administradores interinos, otorgar más tiempo para determinar la situación financiera del banco en beneficio de los mejores intereses de los depositantes de la entidad.

En la resolución se designó, mientras durara la extensión de la Toma de Control Administrativo y Operativo del Allbank Corp, que Rafael Moscarella Valladares, con cédula de identidad personal Nº N-21-1660 como único administrador interino del banco para que ejerciera privativamente su representación legal a nombre de la Superintendencia de Bancos de Panamá.

Además, se ordenó, entre otras cosas, mantener en lo que no contradijera la Resolución SBP-0191-2019, la Resolución SBP-0169-2019 de 9 de septiembre de 2019, incluyendo la suspensión de operaciones y las funciones dispuestas en el artículo tercero de la resolución para el Administrador Interino.

El propósito primordial de la extensión se centraba en la necesidad de satisfacer en lo posible las motivaciones fácticas de la toma de control.

Así, dada la incertidumbre sobre la disponibilidad de los recursos líquidos con que contaba el banco, los administradores interinos solicitaron al Banco del Orinoco en Curazao, al Banco Múltiple de las Américas en República Dominicana y al BOI Bank Corp en Antigua y Barbuda, entidades relacionadas con Allbank Corp., miembros del mismo grupo bancario, la información certera sobre los fondos del banco panameño y la consecuente repatriación de estos a Panamá.

BOI Bank Corp dijo que debía consultar a sus abogados externos en Panamá para validar el requerimiento, los cuales concluyeron que el administrador interino no podía disponer de los bienes del banco. Una respuesta sin fundamento con la cual negó los fondos a sus legítimos derechohabientes. El administrador interino desestimó tal argumento y reiteró el requerimiento el 19 de octubre de 2019.

Allbank Corp era una entidad orientada a préstamos en el mercado de segmento medio, a financiamientos parciales de interinos de construcción, préstamos para capital de trabajo de empresas comerciales, financiamientos en la zona libre de Colón, en una coyuntura de debilidad de la operación comercial de esta zona franca.

Pero este banco no desarrolló un proceso robusto de administración de crédito en ninguna de sus fases, lo cual derivó en problemas de la calidad de su cartera de créditos, lo cual era el principal activo del banco. Se formularon las advertencias debidas a la institución.

Debido a la recurrencia de los resultados adversos durante los primeros años de gestión, que traducían en pérdidas de operaciones que obligaban al accionista, a requerimientos del regulador, a capitalizar para nivelar el patrimonio requerido por el marco legal bancario. Allbank Corp experimentó dificultades para lograr su punto de equilibrio financiero dada su baja escala de operación y una débil gestión financiera, por lo que era necesario una redefinición de su modelo de negocio en Panamá.

Las alertas formuladas al banco confirman las debilidades en gobierno corporativo de Allbank Corp, en gestión de riesgos y deficiencias en los resultados económico-financieros.

El informe de la inspección integral realizada en 2018 le requirió al banco incrementar nuevamente provisiones dado el deterioro detectado en la cartera de préstamos. Se le pidió establecer límites en la custodia del portafolio de inversiones que presentaba a esa fecha una concentración en bancos relacionados al grupo bancario. En la inspección de seguimiento efectuada en 2019, se observó un incremento en el deterioro de la cartera de préstamos, lo que llevó a una inspección especial de crédito, resultando en un requerimiento de provisiones adicionales y, además, se identificó igualmente un aumento en la concentración de custodia del portafolio de inversiones en bancos relacionados.

Desde octubre de 2018, los clientes de Allbank Corp formularon recurrentes reclamos que la Superintendencia de Bancos recogió y que daban cuenta de renovaciones no autorizadas de depósitos a plazo fijo, restructuraciones de términos y condiciones de manera unilateral, no concesión de financiamientos con garantía prendaria de depósitos en el mismo banco, e instrucciones no atendidas de clientes sobre transferencias de fondos depositados en el banco.

Anteriormente, la Superintendencia de Bancos de Panamá había advertido su preocupación a Allbank Corp por las dificultades para lograr resultados positivos en cifras financieras, producto de operaciones bancarias, mostrando pérdidas y exigió presentar nuevas estrategias de negocios.

La SBP inició un proceso intensificado de supervisión, requiriendo a la administración y al accionista de Allbank Corp las explicaciones y satisfacciones pertinentes sobre los reclamos de clientes, lo cual denotaba un claro síntoma de problemas de liquidez.

Existía un alerta pues a pesar de que el banco lograba cumplir con los indicadores regulatorios de solvencia y liquidez, porque la entidad mostraba una alta concentración de sus disponibilidades líquidas en bancos relacionados y la mayoría del portafolio de inversiones en custodios de su mismo grupo económico.

En las inspecciones para validar el portafolio de inversiones, Allbank Corp no pudo mostrar clara y contundentemente la veracidad de la cartera, pese a las reiteradas solicitudes de confirmación para evidenciar los flujos transaccionales y asientos contables que permitieran clarificar la generación de ingresos.

En una serie de reuniones llevadas a cabo en marzo, se le solicitó al accionista de Allbank Corp y su grupo ejecutivo, varias medidas necesarias e indispensables, tales como: 1) Normalizar y ordenar el pago el pago de transferencias a los clientes; 2) Trasladar las disponibilidades de activos líquidos en bancos relacionados a bancos en la plaza panameña, especialmente al Banco Nacional de Panamá donde la entidad mantenía su única cuenta en el sistema panameño; 3) Iniciar un proceso de diversificación de sus custodios del portafolio de inversiones hacia casas independientes no relacionadas con el grupo.

En abril de 2019 comenzó un proceso de medida correctiva de acuerdo a lo pautado en la Ley Bancaria de Panamá, se nombró un asesor para que acompañara a Allbank Corp en nombre de la Superintendencia de Bancos, que debía ejecutar las medidas anotadas e implementar otros requerimientos. El asesor también hacer una valoración independiente sobre la cartera de préstamos.

Para cumplir las exigencias de la SBP el banco presentó un Plan de Acción que sólo buscaba desfasar y dilatar los requerimientos solicitados, demostrando su intención de no procurar una solución a los problemas que afrontaba.

En razón de esto se establecieron plazos perentorios al accionista para el cumplimiento de los requerimientos con el objetivo de encontrar una solución que pudiera mitigar electos adversos sobre los depositantes y disipar las dudas sobre la disponibilidad de los activos de Allbank Corp. El accionista incumplió con sus deberes y obligaciones con quienes le confiaron sus recursos a su gestión financiera.

El administrador interino

La administración interina se encontró con el panorama descrito hasta ahora, lo cual le dificultó validar la existencia del principal activo del banco, a saber, su portafolio de inversiones en valores en supuesta custodia de empresas relacionadas al grupo del accionista, así como también, para poder trasladar fondos líquidos desde las otras jurisdicciones. Se dudaba de la existencia y disponibilidad de tales activos.

El único administrador interino designado mediante la resolución SBP-0191-2019 del 9 de octubre de 2019, en su Informe de final de gestión presentado el 7 de noviembre de 2019, estableció lo siguiente:

1) La información financiera que reflejaba aparentemente una situación de liquidez no había podido ser comprobada. Las restricciones de que fueron objeto los clientes en la ejecución y pago de transferencias, cheques de gerencias, desembolsos de préstamos o cancelaciones de depósitos a plazo, no guardaban relación con el portafolio de liquidez presentado por la entidad en sus estados financieros.

2) Existía una estructura de gobierno corporativo, con una junta directiva y comités activos, pero el seguimiento a las solicitudes de la SBP se manejaba con un grupo de trabajo y no se transmitía la situación a dichas instancias.

3) Reiterativamente se solicitó a las entidades relacionadas el traspaso de las colocaciones a la vista por USD 15.7 millones, depósitos a plazo por USD 10.7 millones y los portafolios de inversión que ascendían a USD 107.3 millones.

A saber, a BOI Bank Corporation se le solicitó información sobre los fondos (USD. 12 millones a la vista y USD 6.4 millones en depósito a plazo fijo) y seguimiento reiterado a las mismas. Las respuestas ofrecidas carecían de sustento. Solamente se contestó concretamente lo referente a la no posibilidad de cancelación anticipada de depósitos a plazo con vencimiento a noviembre de 2019.

A Bancamerica se le requirieron datos sobre fondos a la vista por USD 2 millones y seguimiento reiterado a las mismas. Dijeron que responderían a la brevedad posible, pero no hubo ni una comunicación adicional ni se enviaron los fondos solicitados.

Plus Capital Market Inc., intervenida por la SMV, tampoco atendió las solicitudes. Esta pidió al BOI Bank Corporation reiteradas veces el envío de los títulos valores custodiados por el orden de USD 63.3 millones. El total mantenido con Plus Capital Market Inc. era de USD 75.6 millones a valor de mercado. La diferencia se mantenía en custodia en Banco del Orinoco.

El proceso de Banco del Orinoco informó que no podía ubicar los valores custodiados (USD 31.7 millones más la porción colocada a través de Plus Capital Market Inc.).

4) Las entidades relacionadas no ofrecieron respuesta ni argumentos financieros acerca de las razones de no realizar las transferencias y ni siquiera enviaron traspasos parciales.

5) El accionista tampoco atendió ni directa ni indirectamente las solicitudes planteadas. Sólo hasta el 29 de octubre, a pocos días de la finalización de la extensión del proceso de toma de control, cuando envió sendas comunicaciones presentando propuestas con el propósito de retomar la operación de la entidad, sin acciones concretas y formales, lo cual no respondía a los requerimientos del proceso de poder contar con los fondos y valores en cuentas controladas por entidades relacionadas en un corto plazo para poder comprobar su existencia.

El administrador interino, ante la falta de respuestas, manifestó dudas razonables sobre la disponibilidad real de los fondos y títulos valores que mantenía Allbank Corp en las entidades relacionadas y, por lo tanto, sobre la viabilidad financiera de la entidad para cumplir con sus compromisos y obligaciones oportunamente y, en particular, dar respuesta a los clientes sobre el destino de los depósitos que mantenían en el banco.

Desde el inicio del proceso de toma de control se procuró contactar al accionista y director-presidente de Allbank Corp para que despejara las dudas existentes acerca de la existencia y disponibilidad de los recursos activos del banco que pudieran hacer frente a las obligaciones controladas. El 24 de octubre se celebró una reunión a través de un abogado no legitimado para actuar en nombre de la Junta Directiva del banco para sondear la posibilidad de devolución del banco y se comprometió a presentar una propuesta. El 30 de octubre, el director-presidente de Allbank Corp se comunicó con el administrador interino y manifestó su sorpresa por la medida pues había trabajado y cumplido con los requerimientos de la superintendencia y manifestó su objetivo de recuperar el banco y con él su reputación.

La propuesta presentada al administrador interino solamente procuraba, como ya se ha dicho, desfasar y dilatar nuevamente el cumplimiento de lo requerido, en una clara y desafiante actitud de no encontrar una solución efectiva a los problemas que confrontaba.

En atención a la situación de la entidad, de lo dispuesto en las leyes, de la inviabilidad de devolver el control administrativo del Allbank Corp a sus directores, accionista único o representante legal; por no haber resuelto de forma alguna las causales que justificaron la toma de control administrativo y operativo del banco; de que la conclusión del administrador y valoración de la Superintendencia de Bancos de Panamá apuntó a descontar la posibilidad reorganizar la entidad para devolverlo a sus directores originales o vender sus acciones; de la insostenibilidad del banco como un negocio en marcha; la incertidumbre sobre la disponibilidad de sus activos; de la falta de propuestas de solución a corto plazo y evasivas de los bancos del grupo a desplegar la información sobre los bienes de la entidad en sus respectivas jurisdicciones; de la no procedencia de reorganización ni venta; solamente se hacía admisible —dadas las circunstancias y antecedentes señalados— decidir por la liquidación forzosa del banco.

La resolución

En su primer artículo, la resolución estableció “Ordenar, según los términos dispuestos en los artículos 154 y siguientes del Capítulo XVIII, liquidación Forzosa, Título 111 de la Ley Bancaria, la liquidación administrativa de Allbank Corp, sociedad anónima organizada y constituida conforme a las Leyes de la República de Panamá, inscrita en el Registro Público, Sección de Micropelícula (Mercantil) a Ficha 724912, Documento Redi 1913669, actualizada por el Registro Público a Folio 724912 (S), que cuenta con Licencia Bancaria General otorgada por esta Superintendencia mediante Resolución S.B.P. No. 131-2011 de 24 de octubre de 2011”.

En el segundo artículo se designó a Rafael Moscarella Valladares, titular de la cédula de identidad Nº N-21-1660, con más de cinco años de experiencia en el sector bancario, para que privativamente la representación legal, administración y control de Allbank Corp.

Se ordenó en el artículo tres, mantener suspendidas todas las operaciones bancarias de Allbank Corp.

Entretanto, el cuarto artículo declaró que al estar el Allbank Corp en estado de Liquidación Forzosa, se entendían suspendidos hasta por seis meses los términos de prescripción de todo derecho o acción de que era titular el banco y los términos en los procesos judiciales o administrativos en los que fuera parte, salvo aquellos que persiguieran la ejecución de una prenda, hipoteca o garantía real.

Se ordenó que cesaran de correr los intereses sobre las obligaciones de Allbank Corp en Liquidación Forzosa, salvo que se tratara de obligaciones garantizadas con prenda o hipoteca sobre bienes del banco, según lo dispuesto en el artículo 160 de la Ley Bancaria (artículo quinto).

Se dispuso que Rafael Moscarella Valladares dependería funcionalmente del Superintendente de Bancos y daría cuenta de sus actuaciones a la Junta Directiva de dicho ente (artículo sexto).

El liquidador designado debía llevar cuenta ordenada y comprobada de su gestión y que orientara la marcha del proceso de Liquidación Forzosa con celeridad, diligencia, simplicidad y transparencia de sus trámites y en el respeto de los derechos y prelaciones que reconoce la Ley Bancaria.

Las facultades del liquidador quedaron estipuladas en el artículo octavo y, a saber, eran: 1)Suspender o limitar el pago de las obligaciones del banco y de las deudas de la masa según la disponibilidad de los recursos; 2) Emplear al personal necesario y separar del cargo a aquellos empleados cuya actuación dolosa o negligente hubiera propiciado la liquidación, así como a aquellos empleados que por reducción de las actividades del banco, fuera necesario separar; 3) Ceder o vender activos de acuerdo con su valor realizable, neto de provisiones, reservas y cualquier otro ajuste que determinara la Superintendencia, conforme a las normas y regulaciones prudenciales existentes; 4) Transferir total o parcialmente los activos y pasivos del banco a una entidad con licencia para ejercer el negocio de fideicomiso en Panamá, previa autorización de la Superintendencia; 5) Ejecutar los actos y celebrar los contratos que fueran del giro de sus atribuciones para permitir el inicio, perfeccionamiento y ejecución de la liquidación a través del traspaso de activos y pasivos y del fideicomiso; 6) Establecer en el contrato de fideicomiso los mandatos, términos y condiciones para la conducente liquidación de activos y pasivos transferidos; 7) Transmitir al Ministerio Público todas las piezas que representaran posibilidades de comisión de actos delictivos para fueran debidamente atendidas, calificadas y procesadas por esa agencia de instrucción; 8) Comunicar a la Unidad de Análisis Financiero cualesquiera operaciones que resultaran sospechosas vinculadas con el blanqueo de capitales, financiamiento del terrorismo y el financiamiento de la proliferación de armas de destrucción masiva; 9) Cualquier otra facultad que previa solicitud fundada del liquidador fuera autorizada por el superintendente para un propósito determinado.

Se ordenó al liquidador designado, pagar la totalidad de los depósitos y otras obligaciones descritas en los numerales 1 y 2 del artículo 167 de la misma Ley, dentro de los 15 días siguientes a la fecha en que quedara ejecutada la resolución (artículo noveno).

Se requirió a los depositantes y demás acreedores de Allbank Corp en Liquidación Forzosa para que, en cualquier momento, hasta tanto el liquidador dictara su informe preliminar, comparecieran al banco a presentar sus acreencias (artículo décimo).

El resto de los artículos estaban referidos a formalidades de ley.